Wie wird der Valuespread berechnet und was sagt er genau aus?

Valuespread

[ geschlossen ] Valuespread, Wie wird der Valuespread berechnet und was sagt er genau aus?

|

27.11.2010 12:45:57

|

|

|

|

|

|

27.11.2010 12:53:37

Hallo Rosoko !

Grundlagen für die Berechnung des Value Spread Eine Wertsteigerung entsteht, wenn der Gewinn aus einer Investition höher ist als die risikoadjustierten durchschnittlichen Kosten für das dafür notwendige Kapital. Der Value Spread ermittelt sich aus der Gegenüberstellung der periodischen Erfolgsgröße ROCE (Return on Capital Employed), also der Rendite auf das eingesetzte Kapital, und dem WACC (Weighted Average Cost of Capital), das heißt den gewogenen durchschnittlichen Kapitalkosten. Diese beiden Kennzahlen haben eine hohe Aussagekraft zur Beurteilung des operativen Geschäfts eines Unternehmens. Der ROCE setzt das operative Ergebnis vor Finanzierungseinflüssen (Zinsen), Steuern und Goodwill-Abschreibungen, das so genannte EBITA (nicht: EBITDA), in Relation zu dem dafür eingesetzten Kapital. Diese Kennzahl zeigt, wie effizient mit dem eingesetzten Kapital gewirtschaftet wurde. Mit Hilfe der Kennzahl WACC kann die erwirtschaftete Rendite ROCE mit der durchschnittlichen Rendite am Kapitalmarkt verglichen werden. Der WACC stellt die Kapitalkosten dar, die aus der beim Unternehmen vorhandenen Fremd- und Eigenkapitalstruktur resultieren. Die Herleitung der Kapitalkosten erfolgt nach dem CAPM (Capital Asset Pricing Modell) als gewichteter Durchschnitt der Eigen- und Fremdkapitalkosten. Dabei entsprechen die Eigenkapitalkosten den theoretisch abgeleiteten Verzinsungsansprüchen der Aktionäre, während die Fremdkapitalkosten die tatsächlichen Finanzierungskonditionen eines Unternehmens widerspiegeln. WACC WACC sind gewichtete durchschnittliche Kapitalkosten (English: Weighted Average Cost of Capital). Sie ermitteln sich als gewichtetes Mittel der Eigen- und Fremdkapitalkosten, wobei die Fremdkapitalkosten um den (meist vorhandenen) Steuervorteil zu reduzieren sind. Die Eigenkapitalkosten ergeben sich aus dem Verzinsungsanspruch der Aktionäre bzw. der Eigenkapitalgeber allgemein. Während für die Fremdkapitalkosten Marktdaten herangezogen werden können, ist die Bestimmung der Eigenkapitalkosten schon schwieriger. Diese setzen sich zusammen aus: - Zinssatz für risikolose Kapitalanlagen (z.B. Bundesanleihen mit 10 – jähriger Laufzeit) - Risikoprämie, welche i.d.R. branchenspezifisch ermittelt wird. Risikoreiche Branchen (als Musterbeispiel dient hier meist die Modebranche) müssen mit höheren Risikoprämien kalkulieren als risikoärmere Branchen (z.B. Energiewirtschaft, Holzwirtschaft) Theoretische Grundlage hierfür ist das CAPM-Modell. Dennoch bleiben zur Bestimmung der Risikoprämie natürlich gewisse Bewertungsspielräume offen. Einfach und praxiserprobt ist folgende Methode: Orientierung an der langfristig im Mittel erzielten Eigenkapitalverzinsung von gut geführten Unternehmen der gleichen Branche. Diese Daten sind gerade bei AG´s leicht zugänglich. Eigen- und Fremdkapitalkosten werden dann entsprechend der Finanzierungsquoten (z.B. 30:70 oder 40:60) gewichtet und zur Berechnung des WACC herangezogen. Ich hoffe das hilft weiter! |

||||

|

|

|

|||

Anzeige

Mit dem RS-Plan erstellen Sie ganz einfach Ihre gesamte Unternehmensplanung, inkl. automatischer Plan-Bilanz und Kapitalflussrechnung. Die Planung kann für insgesamt 5 Jahre erfolgen. Neben detailierter Plan-G+V, Bilanz und Kapitalflussrechnung stehen fertige Berichte mit Kennzahlen und Grafiken zur Analyse des Unternehmens zur Verfügung. mehr >>

Anzeige

TOP ANGEBOTE

|

|

RS Toolpaket - Planung: |

|||

| 4 Excel-Tools zum Paketpreis von nur 149,- EUR statt 227,- EUR bei Einzelkauf | ||||

|

|

RS Toolpaket - Controlling: | |||

| 6 Excel-Tools zum Paketpreis von nur 189,- EUR statt 286,- EUR bei Einzelkauf | ||||

|

|

RS FiBu Paket: | |||

|

Stellenanzeigen

Regionalcontrolling (all genders) Die ARTUS Gesellschaft für Brand- und Wasserschadensanierung mbH ist ein mittelständisches Unternehmen aus der Schadensanierungsbranche und Teil der ARTUS Bautrocknung- und Sanierungsgruppe. Wir sind stolz mit ca. 1.500 Mitarbeitenden an über 85 Standorten bundesweit zu den überregionalen Marktfü... Mehr Infos >>

Die ARTUS Gesellschaft für Brand- und Wasserschadensanierung mbH ist ein mittelständisches Unternehmen aus der Schadensanierungsbranche und Teil der ARTUS Bautrocknung- und Sanierungsgruppe. Wir sind stolz mit ca. 1.500 Mitarbeitenden an über 85 Standorten bundesweit zu den überregionalen Marktfü... Mehr Infos >>

Sachbearbeiter (m/w/d) Kreditorenbuchhaltung / Rechnungsprüfung

Scheidt & Bachmann kennst du nicht? Und ob! Wenn du schon einmal mit der Bahn gefahren bist, in einem Parkhaus geparkt, an einer Tankstelle bezahlt oder einen Ticketautomaten benutzt hast, bist du mit hoher Wahrscheinlichkeit bereits mit unseren Produkten in Berührung gekommen. Weltweit entwickel... Mehr Infos >>

Scheidt & Bachmann kennst du nicht? Und ob! Wenn du schon einmal mit der Bahn gefahren bist, in einem Parkhaus geparkt, an einer Tankstelle bezahlt oder einen Ticketautomaten benutzt hast, bist du mit hoher Wahrscheinlichkeit bereits mit unseren Produkten in Berührung gekommen. Weltweit entwickel... Mehr Infos >>

Finanzbuchhalter (m/w/d)

Bei uns bist DU Mensch: Starte deine Karriere bei BRUNATA-METRONA München. Seit Generationen kümmern wir uns um die Erfassung und Abrechnung von Heizenergie, Wasser und Strom in den verschiedensten Immobilienarten. Dank unserer digitalen Messtechniken können wir Kundinnen und Kunden verlässliche... Mehr Infos >>

Bei uns bist DU Mensch: Starte deine Karriere bei BRUNATA-METRONA München. Seit Generationen kümmern wir uns um die Erfassung und Abrechnung von Heizenergie, Wasser und Strom in den verschiedensten Immobilienarten. Dank unserer digitalen Messtechniken können wir Kundinnen und Kunden verlässliche... Mehr Infos >>

Finanzbuchalter*in als Sachbearbeiter*in Rechnungswesen

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geistesw... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geistesw... Mehr Infos >>

Stellvertretende Leitung Finanzbuchhaltung (m/w/d)

Seit Generationen kümmern wir uns um die Erfassung und Abrechnung von Heizenergie, Wasser und Strom in den verschiedensten Immobilienarten. Dank unserer digitalen Messtechniken können wir Kundinnen und Kunden verlässliche Daten über ihren Energieverbrauch zur Verfügung stellen und machen damit E... Mehr Infos >>

Seit Generationen kümmern wir uns um die Erfassung und Abrechnung von Heizenergie, Wasser und Strom in den verschiedensten Immobilienarten. Dank unserer digitalen Messtechniken können wir Kundinnen und Kunden verlässliche Daten über ihren Energieverbrauch zur Verfügung stellen und machen damit E... Mehr Infos >>

Lead Financial Analyst/Senior Controller (m/w/d)

Die WIRTGEN GROUP ist ein international tätiger Unternehmensverbund der Baumaschinenindustrie. Zur WIRTGEN GROUP gehören die traditionsreichen Produktmarken WIRTGEN, VÖGELE, HAMM, KLEEMANN und BENNINGHOVEN mit ihren Stammwerken in Deutschland sowie lokale Produktionsstätten in Brasilien, China un... Mehr Infos >>

Die WIRTGEN GROUP ist ein international tätiger Unternehmensverbund der Baumaschinenindustrie. Zur WIRTGEN GROUP gehören die traditionsreichen Produktmarken WIRTGEN, VÖGELE, HAMM, KLEEMANN und BENNINGHOVEN mit ihren Stammwerken in Deutschland sowie lokale Produktionsstätten in Brasilien, China un... Mehr Infos >>

Controller (m/w/d)

Seit fünf Jahrzehnten steht der Name IMO Oberflächentechnik in Europa für innovative und qualitativ hochwertige galvanische Oberflächen. Als einer der Marktführer in unserer Branche sind wir führend in der funktionalen Beschichtung von metallischen Oberflächen für eine große Bandbreite an technis... Mehr Infos >>

Seit fünf Jahrzehnten steht der Name IMO Oberflächentechnik in Europa für innovative und qualitativ hochwertige galvanische Oberflächen. Als einer der Marktführer in unserer Branche sind wir führend in der funktionalen Beschichtung von metallischen Oberflächen für eine große Bandbreite an technis... Mehr Infos >>

Head of Operations Controlling

Wir von ERICH JAEGER engagieren uns seit über 95 Jahren mit innovativen Entwicklungen für die Automotive-Industrie und beschäftigen uns täglich mit zukunftsweisenden Systemlösungen im Bereich der Steuermodule, Steckverbinder und Leitungssätze. Als weltweit führendes Technologieunter... Mehr Infos >>

Wir von ERICH JAEGER engagieren uns seit über 95 Jahren mit innovativen Entwicklungen für die Automotive-Industrie und beschäftigen uns täglich mit zukunftsweisenden Systemlösungen im Bereich der Steuermodule, Steckverbinder und Leitungssätze. Als weltweit führendes Technologieunter... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

Veranstaltungs-Tipp

Die E-Rechnung ist ab 2025 Pflicht: Tipps zur Umsetzung!

Ab 1.1.25 gelten zahlreiche gesetzliche Neuregelungen zur Umsetzung der E-Rechnung im B2B-Bereich. Bei der Umsetzung gibt es aber häufig noch viele Detail- und Praxisfragen. Im Webinar der Haufe Akademie erhalten Sie einen Überblick über alle wesentlichen Neuerungen und Anwendungshinweise zur neuen E-Rechnungspflicht.

Mehr Infos >>JOB- Letter

Sie möchten über neu eingehende Stellenangebote automatisch informiert werden? Dann können Sie unseren kostenfreien Jobletter abonnieren. Mit diesem erhalten Sie alle 14 Tage die aktuellsten Stellenanzeigen und weitere Arbeitsmarkt-News.

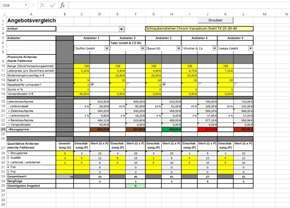

Excel-Vorlage für Angebotsvergleich

Formelgestützte Ermittlung des "besten" Angebots durch Gegenüberstellung der Angebotskonditionen verschiedener Anbieter. Das Excel-Tool bietet einen quantitativen und einen qualitativen Angebotsvergleich, in dem zunächst der Anbieter mit dem günstigsten Bezugspreis und anschließend nach bestimmten Bewertungskriterien der "beste" Lieferant ermittelt wird.

Jetzt hier für 25,- EUR downloaden >>

Nützliche Excel-Tools

Excel Dashboard Baukasten für das Projektmanagement

Zahlreiche fertig vorbereitete Module, Grafiken und Übersichten, die leicht individuell angepasst und zu beliebigen Dashboards für Präsentationen, Reporting oder das Projektcontrolling zusammengestellt.... mehr Infos >>

Excel-Projektmanagement-Paket

Professionelle Excel-Vorlagen für Ihr Projektmanagement Dieses Vorlagen-Paket enthält insgesamt 9 verschiedene Excel-Dateien für die Projektplanung und das Projektmanagement. Alle Dateien sind einfach zu bedienen, können vom Nutzer beliebig angepasst werden. mehr Infos >>

Weitere Excel-Vorlagen finden Sie hier >>

Excel Dashboard Baukasten für das Projektmanagement

Zahlreiche fertig vorbereitete Module, Grafiken und Übersichten, die leicht individuell angepasst und zu beliebigen Dashboards für Präsentationen, Reporting oder das Projektcontrolling zusammengestellt.... mehr Infos >>

Preiskalkulation für Produkte u. Dienstleistungen

Branchenübergreifende Excel-Vorlagen zur einfachen Preiskalkulation und Angebotskalkulation für Selbständige. Separate Vorlagen für Produktgeschäft und Dienstleistungen (Stundensatzkalkulator). Preis- und Angebotskalkulation für Selbständige. mehr Infos >>Excel-Projektmanagement-Paket

Professionelle Excel-Vorlagen für Ihr Projektmanagement Dieses Vorlagen-Paket enthält insgesamt 9 verschiedene Excel-Dateien für die Projektplanung und das Projektmanagement. Alle Dateien sind einfach zu bedienen, können vom Nutzer beliebig angepasst werden. mehr Infos >>Weitere Excel-Vorlagen finden Sie hier >>

Excel-Tool Unternehmensbewertung (Valuation Box)

Die „Valuation Box“ von Fimovi beinhaltet drei verschiedene, unabhängig voneinander verwendbare Excel-Vorlagen zur einfachen und schnellen Unternehmensbewertung. Dabei werden die Verfahren die Discounted Cashflow Methode (DCF), Venture Capital Methoden und First Chicago Methode.Mehr Informationen >>

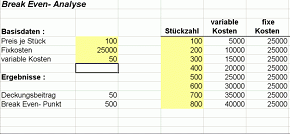

Break Even Analyse

Nach Eingabe der Fixkosten, der variablen Stückkosten und des Verkaufspreises wird die Break-Even-Menge sowie für alternative Absatzmengen die Kosten-, Erlös- und Gewinnwerte ermittelt. Für die tabellarische Lösung kann durch die Eingabe der Schrittweite frei festgelegt werden, für welche Absatzmengen die jeweiligen Kosten und Erlöse dargestellt werden sollen.

Mehr Informationen >>

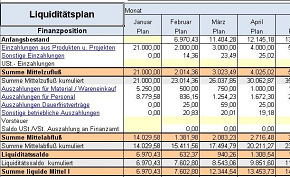

RS Liquiditätsplanung L (Excel-Tool)

Es handelt sich hierbei um ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen sind auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorhanden. Auswertungen erfolgen in der Jahresplanung mit monatlichen Werten.

Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Skript Kostenrechnung

Umfassendes Skript für Studenten, Auszubildende und angehende Bilanzbuchhalter zu allen prüfungsrelevanten Themen aus der Kosten- und Leistungsrechnung als ebook im pdf-Format. Auf 163 Seiten wird alles zum Thema Kostenrechnung ausführlich und verständlich sowie mit vielen Abbildungen und Beispielen erläutert.Themen:

- Kostentheorie

- Aufgaben und Systeme der Kostenrechnung

- Vollkostenrechnung

- Teilkostenrechnung (Deckungsbeitragsrechnung)

- Plankostenrechnung

- Kurzfristige Erfolgsrechnung

- Prozesskostenrechnung

- Kalkulation im Handel

Zusätzlich zum Skript erhalten Sie umfangreiche Klausuraufgaben und Übungsaufgaben mit Lösungen! Preis 9,90 EUR Hier bestellen >>